今年很火的债市,最近遇到了明显调整。

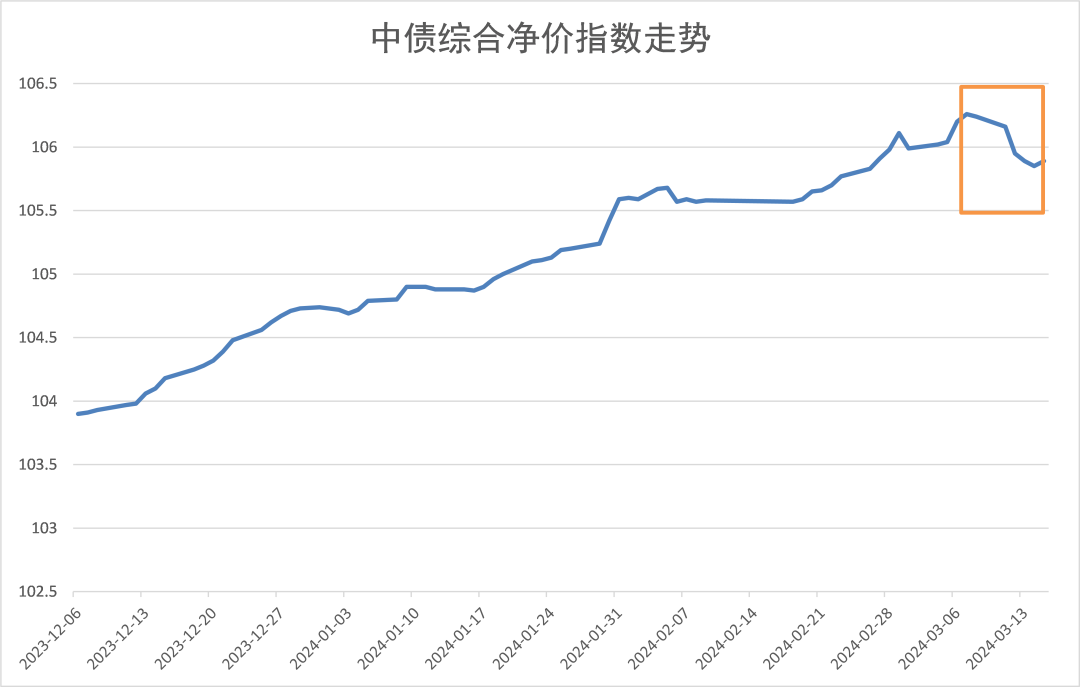

先看看反映债市整体表现的中债综合净价指数。

3月7日,中债综合净价指数创出了106.26点的历史新高。而在这之后债市连续下跌,中债综合净价指数跌回至105.85点。

数据区间:20231206-20240315

如果以10年国债收益率来看,继3月6日历史上第二次突破2.3%后,又继续下行至2.2650%。

截止3月14日,回到了2.3425%,上行了近8个基点。

上周,各位小伙伴手里的债券基金,可能也遇到了一定幅度的净值下跌。

债市这波下跌,是牛市里的调整,还是牛转熊的前兆?

先上结论——

债市长期看多的逻辑并没有明显变化,所以这波下跌或是牛市调整的可能性更大。

在之前的文章中,我们介绍过这轮债券牛市的支撑因素,主要是以下4个方面:

1、经济基本面复苏较缓慢

2、超预期降准降息带来的流动性宽松预期,后续或还会有降准降息

3、“资产荒”大背景下,机构资金持续配置债券

4、股市震荡,赚钱效应欠佳,股债跷跷板效应下,利多债市

目前除了第4点随着股市近期反弹有所变化外,其他看多债市的逻辑或并未改变。

而近期债市的调整,更多的是债市突破历史高点后的止盈行为所致,具体的触发因素包括——股市反弹、央行收紧流动性投放等等。

债券牛市或许还没结束,但短期内可能会反复震荡。

兼听则明,我们也找来一些关于债市的最新观点,一起来看看:

德邦证券:

当前债券利率可能会在低位保持宽幅震荡运行,等待破局的因素。

后续来看,整体债券利率下行空间的打开依赖于短端利率的下行,而导致短端利率下行可能因素是资金利率放松或者央行进一步放宽政策,类似于1月底和春节后一周的情况。后续还存在降准降息的可能性,当前看二季度发生的概率较大。

需要注意后续是否会发生赎回负反馈,如果投资者赎回债券产品较多,那么止盈的机构行为的影响会进一步加大。

国盛证券:

虽然债市走强的支撑因素并未发生变化,但前期利率大幅下行之后,也对这些因素做了足够反映,静态情况下,利率下行也面临一定约束。

首先,前期利率较大幅度的下行已经反映了较低的预期,继续下行可能需要更多新的因素催化。

其次,短端资金价格保持平稳对长端存在约束,曲线深度倒挂短期或不现实。

再次,债券利率下行也在逐步降低债券资产的吸引力,较低的票息将减少增配力量。

结合以上因素,估计10年国债利率静态低点可能在2.2%左右。

浙商证券:

债市长期趋势拐点的驱动因素主要来自于基本面、政策空间、权益市场走势及机构行为,而长期趋势拐点的确认则需要建立在其中某一个因素出现实质性冲击,或者二个及以上因素出现趋势性共振的基础上。

现阶段,基本面暂未出现拐点确认信号;政策面仍然强调经济“高质量”发展,并未走传统“宽信用”老路,而权益市场正持续爬坡,有望进一步上台阶,机构行为方面在学习效应下暂未形成 “负反馈”,亦未出现实质性冲击。

融通基金固定收益投资部总经理、融通四季添利、融通增益基金经理王超认为,整个基本面跟去年比没有出现明显额外的变化,没有看到经济有出现加速下降,也没有看到房地产出现很明显的下降。市场可能演绎得有点过度了,整个收益率曲线的形态很平,反映出市场或已远远走在预期的前面。

短期之内,市场或许会有一定的调整压力,可能会更多地在今年二季度体现出来。可能需要等到目前的收益率再消化一下,或有望看到债券市场收益率再次出现下行。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。